前几年ESG(环境、社会与公司治理)概念被炒得沸沸扬扬,基金管理公司抓住机会力推多种可持续基金,甚至预言基金收益会超过传统ETF基金。但凡有点名气的公司高层均以谈论ESG为荣,正如当下谈论生成式人工智能一样。不少公司报告也开始披露ESG落实进展。然而,潮水退去后,许多公司才知道境况竟如此尴尬!

图片来源于网络,如有侵权,请联系删除

ESG基金业绩虽不乏佼佼者,但总体水平低于其他类基金。据Scientific Beta研究结果,2012至2022年间ESG基金年均收益比非ESG基金低0.2%,不考虑行业因素情况下则低0.7%。2023年ESG基金收益普遍较低,投资者选择了逃离,导致ESG ETF失血(流出基金)过多。美国是世界最大的原油和天然气生产国,主要能源生产基地在共和党的地盘上,国内保守政治势力(主要是共和党)对ESG规则反弹激烈,迫使许多ESG基金不得不清盘或改头换面。

“理想很丰满,现实很骨感”

ESG ETF基金有着十多年的历史,但真正的黄金发展期却是2020到2022年,2023年就开始急速退潮。美国页岩开采技术突破大幅度提高美国油气生产量,其能源产品出口持续冲击世界能源市场,2015~2022年,布伦特原油每桶价格分别为52.39、43.73、54.19、71.31、64.21、41.84、70.91、101.32美元/桶,2020年4月下旬,WTI(得克萨斯西部轻质油)期货还出现过负价格。投资机构认识到从能源行业获利很困难。

疫情期间,ESG概念甚为流行,敏锐的基金管理公司嗅到了商机:传统能源企业经营大不如从前,新能源必将带来丰厚的回报,因此大型资产管理公司果断出手,希望以ESG ETF吸引投资基金并做大做强这个细分市场。

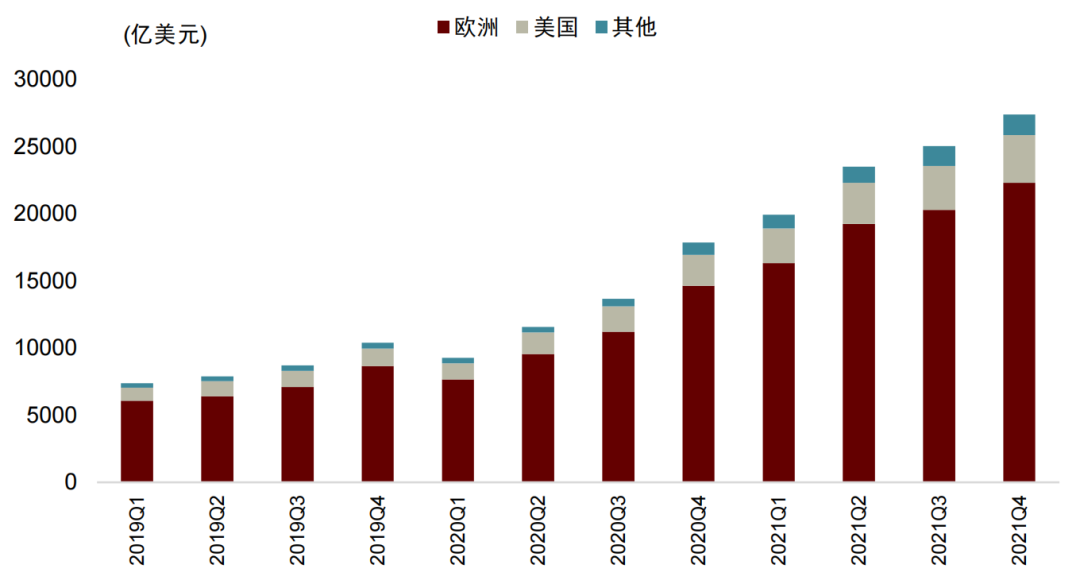

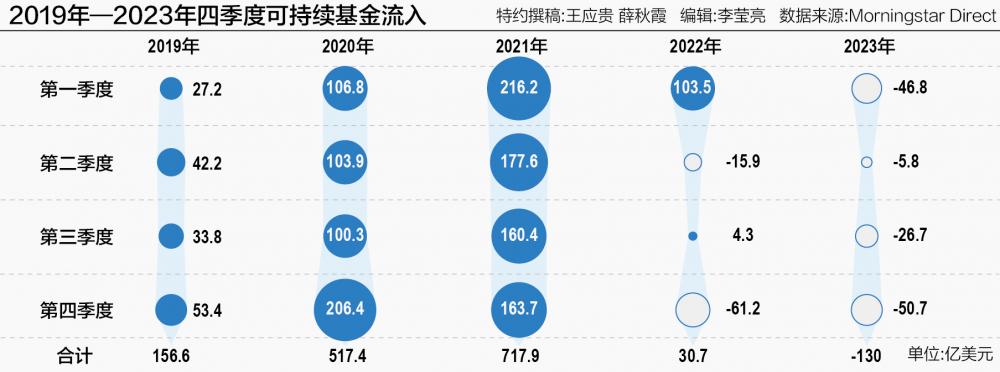

ESG ETF拥有“利润+道德”的双重光环,在投资界掀起了一波热浪。此前也有基金公司推出了ESG ETF,但由于缺乏强有力的推动,市场始终不温不火。疫情改变了一切,ESG ETF终于受到投资者青睐。如表1所示,2019年ESG ETF净流入资金仅为156.6亿美元,2020年暴涨至517.4亿美元,2021年再度吸引了717.9亿美元的资金入场。

然而,资本的本质就是逐利,2022年在利润和道德之间投资者毫不犹豫地选择了前者。受俄乌冲突影响,2022年全球能源价格暴涨,原油全年均价为101.32美元/桶,而受美联储激进加息影响,标准普尔500指数跌19.44%。2022年,业绩最好的基金自然是能源股票基金。2023年,标准普尔500指数上涨24.23%,其中科技七巨头对涨幅贡献达到了66%左右;反观原油年均价为82.49美元/桶,全年跌6.19%。相比传统油气行业,新能源投资成本高、见效慢,因此,ESG ETF收益也达不到投资者的预期回报。

事实上,2023年,表现最好的ESG ETF基金大多持有了科技七巨头的股票,而较为保守的ESG ETF业绩则不尽如人意。2023年第四季度,ESG ETF资金净流出最多的是iShares ESG Aware MSCI USA ETF(ESGU)和Parnassus Core Equity(PRBLX),前者净流出18亿美元,后者净流出12亿美元。根据相关数据,2023年关闭的可持续基金数量超过了前三年的总和,32家可持续基金将关闭,至少有5家基金宣布放弃ESG业务。美国最大ETF基金公司贝莱德打算关闭两家总资产约为5500万美元的可持续新兴市场债券基金,随后又主动关闭两只绿色债券和具有ESG等级发起人基金。哈特福德基金(Hartford Funds)也决定关闭一只ESG ETF,詹纳斯·亨德森(Janus Henderson)决定关闭可持续多资产配置基金(Sustainable Multi-Asset Al Fund),而该基金成立仅一年左右。道富公司(State Street)关闭了三只ESG ETF。由于大量资金流出,摩根大通银行宣布关闭两家ESG基金。数据显示,2023年投资者已从可持续基金撤走了130多亿美元。超过一半的资产管理机构不再认为可持续投资ESG ETF基金是一种投资时尚了,甚至还产生了抵触情绪。可以预见,2024年这种状况仍难以扭转。

保守派和监管双重压力

美国能源主要产地均为共和党地盘,共和党实力派岂能让基金公司的ESG配置策略影响到本地能源公司的经营业绩和行业前景?例如,田纳西州起诉了贝莱德(BlackRock),称后者ESG配置策略过分夸大ESG对公司发展的影响,从而违反了消费者保护法。其他共和党州,如得克萨斯州,甚至威胁把资金从歧视油气行业的资产管理公司中划走。新罕布什尔州的共和党议员则提出了一项议案,扬言在州基金管理中使用ESG准则是一种犯罪行为,故意违法者将处于1年以上20年以下的有期徒刑;负责基金管理的政府部门将定期审查投资情况,并采取必要措施以确保资金或州管理的基金不得投资于那些根据所谓的ESG规则运营本州基金的资产管理公司,因为投资目的是为本州纳税人和退休人员获取最大投资收益。

另一方面,美国监管机构也开始严打基金公司的“漂绿”(green-washing)行为。许多基金只看公司ESG评级等级,而没有真正去了解公司,实际上是假装在做可持续投资。为了吸引投资者,有些公司夸大公司绿色目标,或者做虚假陈述。美国证券交易委员会(SEC)明确提出要出手打击所谓的“绿色”基金管理公司,但这恐怕无法从根本上解决ESG基金存在的弊端。政府监管介入的后果便是公司管理层不再愿意公开谈论公司应该对气候变化的努力和进展,而选择绿色禁言(green hushing)。

同时,美国两党对ESG具体内容也存在较大分歧。ESG包括三大部分:环境、社会和公司治理。环境部分包括能源、温室气体、水、污染处理、垃圾、材料和自然保护,容易被公众理解,也容易表述。而社会治理(社会责任)主要指企业实现男女平等、族裔平等、肤色平等等,强调企业与社会关系,如提高女性在公司占比、按族裔或肤色在全国人口的比例分配政府或公司职位,但忽略个体之间天赋、勤奋、知识、技能、经验等方面的差异。对企业来说,社会责任难以表述,也最容易引起争议。公司治理指公司管理与股东关系、公司激励与股东预期协调、股东权利保护、公司内部控制(透明度和问责制)。目前,许多公司再度用“负责任公司”字眼来谈论公司发展战略。共和党反对以ESG之名打压能源企业,也对民主党以平等之名推行多项极左社会政策的行为极为反感,这导致在两党交替过程中许多政策失去了连续性,也令ESG规则无法长期落实下去。

ESG基金恐前景暗淡

每年因气候变化造成的损失超过3000亿美元,但美国国内依旧对ESG重视不足,在可持续发展问题上往往是雷声大雨点小,在七国集团中表现最为拖沓。以能源部门碳排放为例,2012~2022年间,德国、法国、意大利和英国年减排速度分别为1.9%、2.2%、1.5%、3.8%,日本1.9%,美国和加拿大同为能源生产大国,其减排速度仅为0.5%。以可持续投资的资产增长情况看,2020~2022年间,英国增速为31%,澳大利亚和新西兰增长30%,而美国则是-51%,加拿大为-5%。

正如美国一样,在经济增长和碳排放之间,欧洲国家毫不犹豫地选择经济发展,在俄乌冲突爆发后,不得不启动早已封闭的煤井,以缓解电力供应压力。2024年为大选年,大选的结果很可能影响未来四年美国ESG基金发展,决定其最终走向。从投资者的角度看,ESG投资策略似乎能够带来名利双收,然而,投资者的最终目标始终是获得最大利润,而不是做慈善。公共基金尤其如此,公共退休基金应认真履行受信托人职责,为退休人员谋求最大经济利益。在短暂的发展过程中ESG ETF虽然一度成为香饽饽,但来自美国地方政府和司法部门的压力让ESG ETF黯然失色,未来发展前景也阴晴不明。

推荐阅读:

丰富优质资产投资标的 深交所发布深证国企股东回报、深证优质信披指数

专题推荐: