(原标题:公募2023年四季报拉开序幕,3只固收基金率先发布“成绩单”)

图片来源于网络,如有侵权,请联系删除

首批公募基金2023年第四季度报告出炉。

图片来源于网络,如有侵权,请联系删除

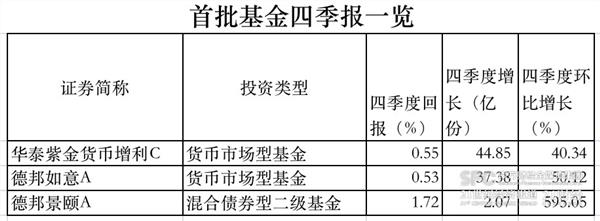

1月9日,德邦基金旗下两只基金、华泰证券资管旗下一只基金率先发布2023年四季报。

图片来源于网络,如有侵权,请联系删除

上述三只固收类基金2023年四季度的收益不错,超越同类基金,获得不少净申购。有产品甚至从清仓线,份额暴涨6倍。

这说明,在A股震荡期,固收基金因为稳健表现而获得资金青睐。

首批基金四季报

首批3只基金披露2023年四季报,它们的业绩和净申购均表现出色。

德邦景颐债券四季报显示,该基金A类份额净值增长1.72%, 同期业绩比较基准收益率为-0.76% 。

该基金A份额2023年年度回报2.64%,与之对比,同期混合债券型二级基金指数仅上涨0.57%。

事实上,A股市场震荡,债基相对受欢迎。

这只二级债基总份额由2023年三季度末的0.35亿份——低于清盘线,增加至四季度末的2.42亿份,环比增长5.95倍。

全年来看,该基金从年初的1.76亿份增长至0.76亿份,同比增长43.18%。

值得一提的是,德邦基金于四季度自购了该基金,自购金额约为283万元。

此外,另外两只货币型基金——华泰紫金货币、德邦如意货币的A类份额在2023年四季度收益率分别为0.55%、0.53%,年度的收益率分别为2.16%、1.96%,均跑赢同期的同类产品平均收益率。

这两只货币型基金的份额也大幅上升。

德邦如意基金总份额从2023年三季度末的74.59亿份增至2023年四季度末的111.98亿份,期间获净申购37.38亿份,份额环比增长五成,为50.11%。

该基金份额的主要增长来自E类份额,从期初的30.25亿份增长至期末的58.84亿份,接近翻倍。

另一只货币基金四季度规模也大幅增长,华泰紫金货币增利的总份额由2023年三季度末的111.19亿份增加至年末的156.05亿份,较2023年三季度末增长44.85亿元,环比增长4成,为40.34%。

操作策略

德邦景颐债券2023年四季报中表示,四季度债市收益率先上后下,中枢下行,曲线牛平。全季来看,10年国债收益率下行10.73bp至2.5553%,1年国债收益率下行5.81bp至2.0796%;3年AA-城投债收益率下行99bp至4.81%,1年AA-城投债收益率下行58bp至3.14%;1年AA-二级资本债下行61bp至3.17%,3年AA-二级资本债下行107bp至3.43%。该基金主要以配置债券资产为主,在合理控制风险的前提下,努力挖掘较高性价比的信用债,少量进行利率波动操作。

德邦如意货币2023年四季报显示,该基金采取灵活的投资策略,以同业存单、高等级信用债、同业存款、政策性金融债和国债为主要配置品种,保持一定的杠杆水平,合理调整组合中各类资产的比例和久期。

华泰紫金货币增利2023年四季报表示,组合整体配置的品种为 3M-1Y 的存单存款以及短久期信用债,10-11月降低了组合久期,12 月拉长了久期,并且适度调整了组合杠杆率。

展望2024年一季度,华泰紫金货币增利认为,预计经济趋稳,消费有望延续弱修复,基建投资在发行万亿特别国债以及政策发力三大工程背景下预计将企稳,地产投资可能仍是拖累项但预计拖累幅度将收窄,外部环境不确定性仍然较大,国际需求可能仍然偏弱。

其预计,货币政策方面,资金利率在政策利率附近波动,降准降息等总量政策仍值得期待。

所以表示,组合策略方面,“在配置时点到来前将耐心等待,适度进行波段交易,重点挖掘收益率曲线上最具有投资价值的品种进行投资,在资产配置价值较高的时候开始逐步配置,平衡产品流动性和收益率。”

同时,华泰紫金货币增利季报中特别指出,“关注今年资本新规实施可能导致季末时点产品负债端波动加大。”

推荐阅读:

以技术标准支撑AI产业发展和治理:AI产业综合标准体系建设指南公开征求意见

两公司常年销售印有北大标识羽绒服,北大严正声明:系假冒侵权!

专题推荐: